Vor einem Jahr erschütterte die Krise der Credit Suisse die europäischen Bankanleihen. Anlässlich des Jahrestages gibt Romain Miginiac von Atlanticomnium einen Einblick in die Dynamik und die Zukunftsaussichten des AT1-Marktes.

20. März 2024

Der Jahrestag der berüchtigten Abschreibung der Additional-Tier-1-Anleihe der Credit Suisse (CS) ( AT1) ist eine gute Gelegenheit, über den AT1-Markt nachzudenken. Es überrascht nicht, dass die Abschreibung der AT1-Anleihen durch die CS nicht das Ende der Anlageklasse ausgelöst hat, denn die äusserst attraktiven Renditen vor dem Hintergrund felsenfester Fundamentaldaten haben die anfängliche negative Stimmung, als der Markt fast 8 % zurückging, übertrumpft.

Zwölf Monate nach dem CS-Ereignis sind die Auswirkungen nun vollständig verarbeitet worden. Die Erholung war spektakulär - die drei folgenden Punkte veranschaulichen die Normalisierung des Marktes:

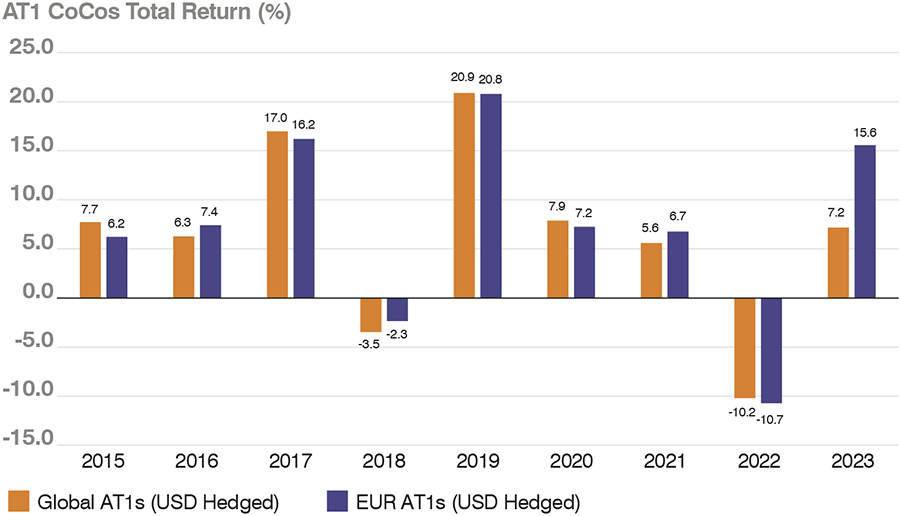

- Starke Gesamtrenditen im Jahr 2023: 2023 war ein starkes Jahr für AT1-Anleger; die Gesamtrenditen globaler AT1-Anleihen (in USD abgesichert) lagen mit +7,2 % über dem Durchschnitt, einschliesslich des Einflusses von mehr als 5 % durch CS. Betrachtet man das Universum der auf EUR lautenden AT1 Contingent Convertible Bonds (CoCo), die keine CS-Anleihen enthalten, so erzielten diese im Jahr 2023 eine sehr ordentliche Rendite von +15,6 % und damit das drittbeste Jahr in der Geschichte.1

- Die Emission von AT1-Anleihen ist für die Banken jetzt günstiger als vor dem CS-Ereignis: Die Spreads für AT1-Anleihen liegen jetzt bei 390 Basispunkten (bps), verglichen mit rund 400 bps beim engsten Stand vor dem CS-Ereignis Anfang 2023, und unter ihrem langfristigen Durchschnitt von etwa 450 bps.2

- Der grösste Auftrag für ein neues AT1-Geschäft nach dem CS-Ereignis kam von einer Schweizer Bank: Die im November 2023 herausgegebene Dual-Tranche-USD-AT1-Anleihe von UBS in Höhe von USD 3,5 Mrd. zog eine Nachfrage von mehr als USD 36 Mrd. an und war damit mehr als zehnfach überzeichnet. Diese Rekordnachfrage entspricht mehr als 15 % des gesamten AT1-Marktes (gemessen am Marktwert) und spiegelt die sehr starke Nachfrage nach dieser Anlageklasse wider. Neue Transaktionen waren in der Regel mehrfach überzeichnet, da die Nachfrage im Vergleich zur Vergangenheit nicht ins Stocken geraten ist.3

Abbildung 1: AT1-Anleihen haben in einem schwierigen Jahr eine starke Performance erbracht

Wie geht es nun weiter?

AT1-Anleihen hatten Ende 2023 und Anfang 2024 einen starken Lauf und erzielten seit Beginn des vierten Quartals zweistellige Renditen. Wir halten AT1-Anleihen weiterhin für attraktiv, da sie einen hohen Carry mit weiterem Kurssteigerungspotenzial bieten.

Mit Renditen von ca. 8 % für AT1 CoCos und Spreads von knapp unter 400 Basispunkten bleibt der AT1 CoCo-Markt eine der renditestärksten Anlageklassen innerhalb der liquiden Kredite. Anleiheninvestoren können potenziell von der robusten Kreditqualität der europäischen Banken profitieren, die eine strukturell höhere Rentabilität erwirtschaften und auf grossen Überschusskapitalpuffern sitzen.

Die Spreads haben sich eingeengt, sind aber im Vergleich zu den Tiefstständen, die wir in vergangenen Zyklen gesehen haben mit beispielsweise ca. 270 Basispunkten Anfang 2018 immer noch weit. Wir glauben, dass Anleiheninvestoren weiterhin von einem grösseren Ertragspuffer und der anhaltenden Stärkung des europäischen Bankensektors profitieren werden. Zur Veranschaulichung: Kein EU-Bankensystem hat eine Quote notleidender Kredite (NPL) von über 5 %4, und keine Bank im STOXX Europe 600 Index wird im Zeitraum 2024 bis 2025 voraussichtlich eine Eigenkapitalrendite von weniger als 6 % erzielen5. Da sich die Fundamentaldaten und die Bewertungen einander annähern, sind wir der Ansicht, dass die Anleiheninvestoren bei enger werdenden Spreads mit Aufwärtspotenzial rechnen können.

Dies geschieht zu einer Zeit, in der die Spreads auf den Märkten für Investment-Grade- (IG) und High-Yield-Anleihen (HY) wieder nahezu auf ihren niedrigsten Stand zurückgekehrt sind. Vergleicht man AT1-Anleihen beispielsweise mit dem US-High-Yield-Markt, so sind die Spreads bei HY-Anleihen viel enger (ca. 300 Basispunkte) und wesentlich näher an den niedrigsten Niveaus der letzten zehn Jahre, so dass wir glauben, dass AT1-Anleihen einen "Spread Pickup" von fast 100 Basispunkten bieten, was nicht weit von den höchsten Niveaus der letzten zehn Jahre entfernt ist.

Das Risiko der Verlängerung ist unseres Erachtens nach wie vor überbewertet, da etwa ein Drittel der AT1-Anleihen nicht bis zu ihrem nächsten Kündigungstermin bewertet sind. Im Jahr 2023 wurden 93 % der AT1-Anleihen zu ihrem ersten Kündigungstermin gekündigt, was der langfristigen Erfolgsbilanz europäischer Banken von 94 % entspricht. Mit Blick auf 2024 sind mehr als 60 % der AT1-Anleihen entweder bereits gekündigt oder vorfinanziert, und wir erwarten, dass mindestens 90 % der AT1-Anleihen gekündigt werden. Da die Anleihen bei Kündigung neu bewertet werden, dürfte dies unserer Ansicht nach zu einem erheblichen Aufwärtspotenzial führen.

Nachrangige Schuldtitel sind nach wie vor eine gute Wahl

AT1 CoCos und nachrangige Schuldtitel von Finanzunternehmen im Allgemeinen bleiben unserer Ansicht nach weiterhin eine gute Wahl an den Kreditmärkten. Wir sind der Meinung, dass diese Anlageklasse den Anlegern die Möglichkeit bietet, attraktive Renditen in einem starken Sektor zu erzielen, mit weiterem Aufwärtspotenzial, wenn sich die Spreads einengen und die Anleihen wieder zum Kündigungstermin bewertet werden. In einem Szenario der sanften Landung, in dem die Inflation unter Kontrolle ist und die Zentralbanken die Zinsen senken dürften, wird die Anlageklasse, die einige der höchsten Renditen am Markt bietet, wahrscheinlich stark von der erneuten Jagd nach Rendite profitieren.

2Quelle: Atlanticomnium, Bloomberg.

3Quelle: Atlanticomnium, Bloomberg, Unternehmensunterlagen.

4Quelle: Europäische Bankaufsichtsbehörde.

5Quelle: Atlanticomnium, Bloomberg.

Die hierin enthaltenen Informationen dienen nur zu Informationszwecken und sind nicht als Anlageberatung zu verstehen. Die hierin enthaltenen Meinungen und Einschätzungen können sich ändern und spiegeln die Sichtweise von GAM im aktuellen wirtschaftlichen Umfeld wider. Es wird keine Haftung für die Richtigkeit und Vollständigkeit der hierin enthaltenen Informationen übernommen. Die Wertentwicklung in der Vergangenheit ist kein Indikator für aktuelle oder zukünftige Trends. Die erwähnten Finanzinstrumente dienen lediglich der Veranschaulichung und sind nicht als direktes Angebot, Anlageempfehlung oder Anlageberatung oder als Aufforderung zur Investition in ein Produkt oder eine Strategie von GAM zu verstehen. Die Erwähnung eines Wertpapiers stellt keine Empfehlung zum Kauf oder Verkauf dieses Wertpapiers dar. Die aufgeführten Wertpapiere wurden aus dem von den Portfoliomanagern abgedeckten Wertpapieruniversum ausgewählt, um dem Leser ein besseres Verständnis der dargestellten Themen zu ermöglichen. Die aufgeführten Wertpapiere werden nicht notwendigerweise von den Portfoliomanagern gehalten und stellen auch keine Empfehlungen der Portfoliomanager dar. Die hier beschriebenen spezifischen Investitionen stellen nicht alle Investitionsentscheidungen des Managers dar. Der Leser sollte nicht davon ausgehen, dass die identifizierten und besprochenen Anlageentscheidungen profitabel waren oder sein werden. Die hierin enthaltenen Verweise auf spezifische Anlageempfehlungen dienen lediglich der Veranschaulichung und sind nicht notwendigerweise repräsentativ für Anlagen, die in der Zukunft getätigt werden. Es wird keine Garantie oder Zusicherung gegeben, dass die Anlageziele erreicht werden. Der Wert von Anlagen kann sowohl steigen als auch fallen. Die Anleger könnten ihre Anlagen ganz oder teilweise verlieren.

Bestimmte hierin enthaltene Informationen beruhen auf Quellen Dritter, die zwar für richtig gehalten werden, aber nicht von unabhängiger Seite überprüft worden sind. GAM übernimmt keine Haftung für Fehler und Auslassungen in den hierin enthaltenen Informationen. Dieser Artikel dient nur zu Informationszwecken und darf ohne vorherige Zustimmung von GAM nicht vervielfältigt oder verbreitet werden.

Die vorstehenden Ausführungen enthalten zukunftsgerichtete Aussagen zu den Zielen, Möglichkeiten und der künftigen Entwicklung der Märkte im Allgemeinen. Zukunftsgerichtete Aussagen können durch die Verwendung von Worten wie "glauben", "erwarten", "vorhersehen", "sollten", "geplant", "geschätzt", "potenziell" und ähnlichen Begriffen gekennzeichnet sein. Beispiele für zukunftsgerichtete Aussagen sind u.a. Schätzungen in Bezug auf die Finanzlage, die Betriebsergebnisse und den Erfolg oder Misserfolg einer bestimmten Anlagestrategie. Sie unterliegen verschiedenen Faktoren, einschließlich, aber nicht beschränkt auf allgemeine und lokale wirtschaftliche Bedingungen, Veränderungen des Wettbewerbs innerhalb bestimmter Branchen und Märkte, Änderungen der Zinssätze, Änderungen in der Gesetzgebung oder Regulierung sowie andere wirtschaftliche, wettbewerbsbezogene, staatliche, regulatorische und technologische Faktoren, die sich auf die Geschäftstätigkeit eines Portfolios auswirken und dazu führen können, dass die tatsächlichen Ergebnisse erheblich von den prognostizierten Ergebnissen abweichen. Solche Aussagen sind zukunftsorientiert und beinhalten eine Reihe von bekannten und unbekannten Risiken, Ungewissheiten und anderen Faktoren, und dementsprechend können die tatsächlichen Ergebnisse erheblich von denen abweichen, die in solchen zukunftsorientierten Aussagen widergespiegelt oder in Erwägung gezogen werden. Potenzielle Anleger werden darauf hingewiesen, dass sie sich nicht auf zukunftsgerichtete Aussagen oder Beispiele verlassen sollten. Weder GAM noch eine seiner Tochtergesellschaften oder Direktoren noch eine andere natürliche oder juristische Person übernimmt eine Verpflichtung, zukunftsgerichtete Aussagen aufgrund neuer Informationen, späterer Ereignisse oder anderer Umstände zu aktualisieren. Alle hierin gemachten Aussagen beziehen sich nur auf das Datum, an dem sie gemacht wurden.